大通V90来势凶猛,皮卡类房车大跌,6月旅居车行业还有哪些看点?

7月14日,国家发改委、中央网信办、文旅部等13部门联合印发《关于支持新业态新模式健康发展 激活消费市场带动扩大就业的意见》,其中提出,鼓励共享住宿、文化旅游等领域产品智能化升级和商业模式创新,推动旅游景区建设数字化体验产品。

同日,文旅部办公厅印发《关于推进旅游企业扩大复工复业有关事项的通知》,恢复跨省团队旅游。在宏观环境转暖的背景下,自驾游、房车游也再度成为关注焦点。

近期的第11届上海国际房车露营博览会,多个房车品牌都实现了批量销售,而市场端的火爆也似乎表明:今年的疫情只不过是市场整体延后了两个月,若无本次影响,2020年的房车行业极大可能再创新高,因此不妨先看一下6月份国内房车行业的整体表现。

2020年6月国内旅居车市场情况

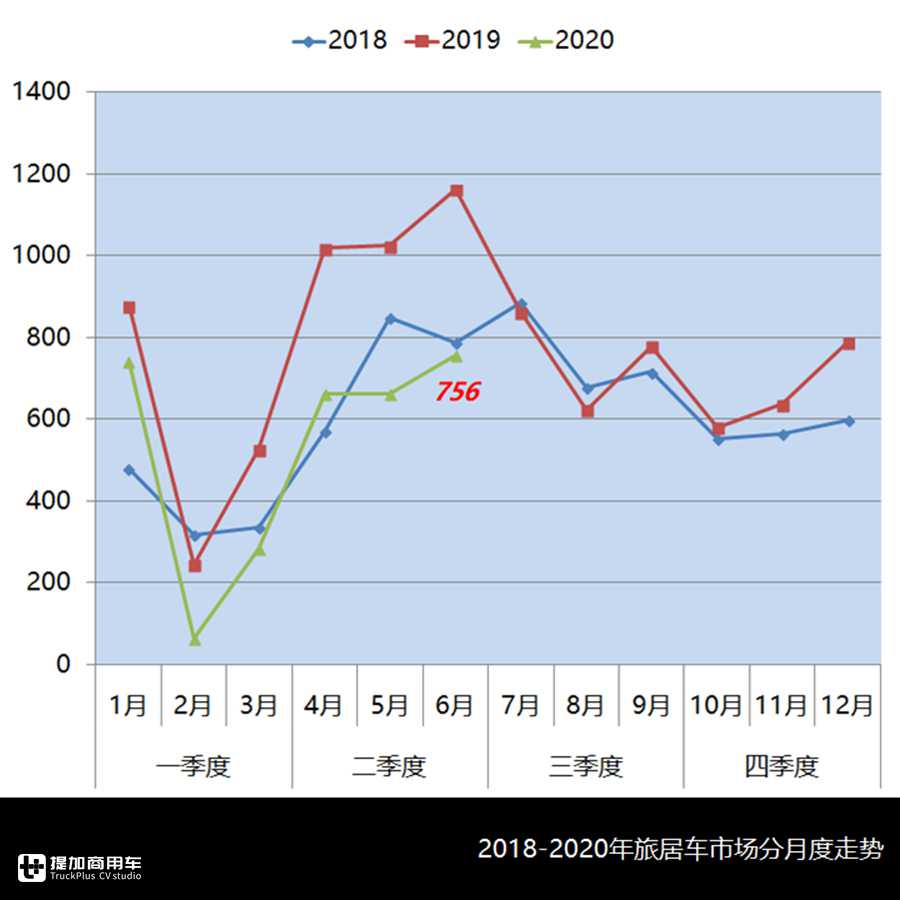

分月度看,2020年上半年销量的整体走势与2019年高度趋同,虽然销量有所下降(上半年负增长35%),但从同比增速具体看:1月开局月的整体走低、负增长15.5%,突如其来的疫情直接影响2月和3月,分别下滑73.8%和45.9%,此后的二季度则持续反弹,连续3个月都保持了上半年的平均增速。

单月度同比的“一上两下三持平”,使得房车行业在2020年上半年疫情防控期依然整体企稳,从而为下半年的小范围反弹做好铺垫。根据近期一些主流企业的信息汇总,即将到来的7-8月有望继续维持较高水位,从而进一步释放2020年被压抑的旅居车市场需求。

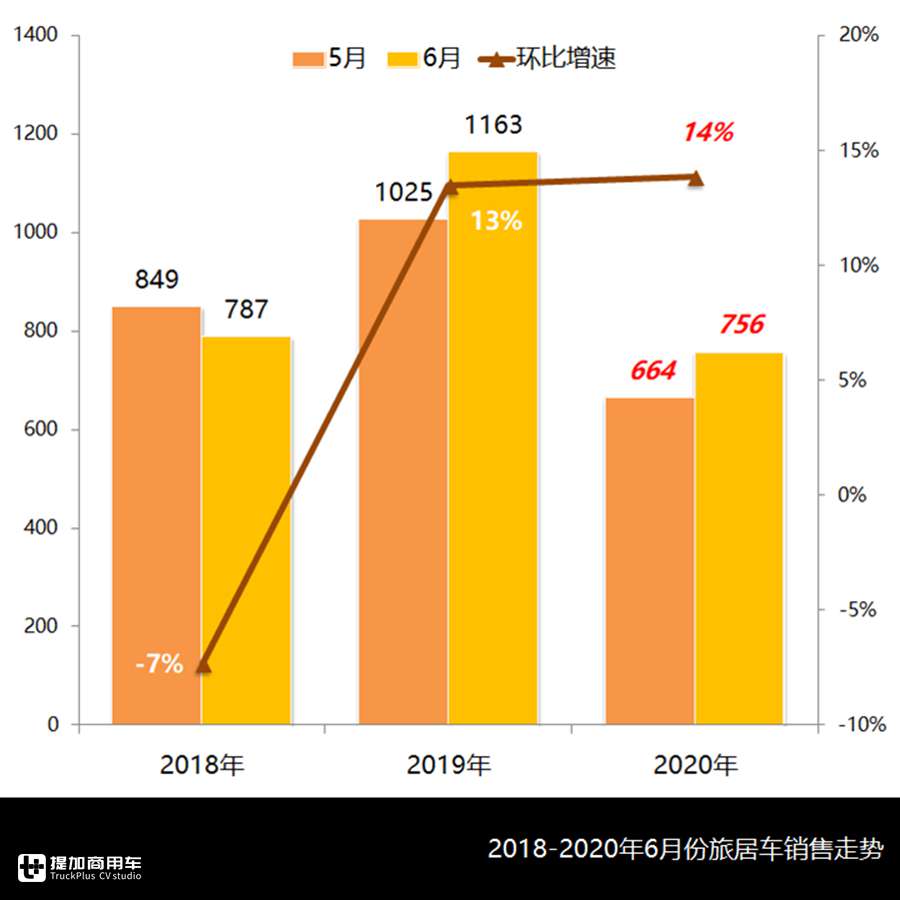

2020年6月,国内旅居车共销售756辆,继续创下今年新高,同时环比增速也保持了2019年的势头、并且略有提升,尤其市场单月销量已非常接近2018年的同期水平。虽受疫情影响,却仍取得如此成绩,可见2020年的房车客观需求依然存在,市场足够令人期待。

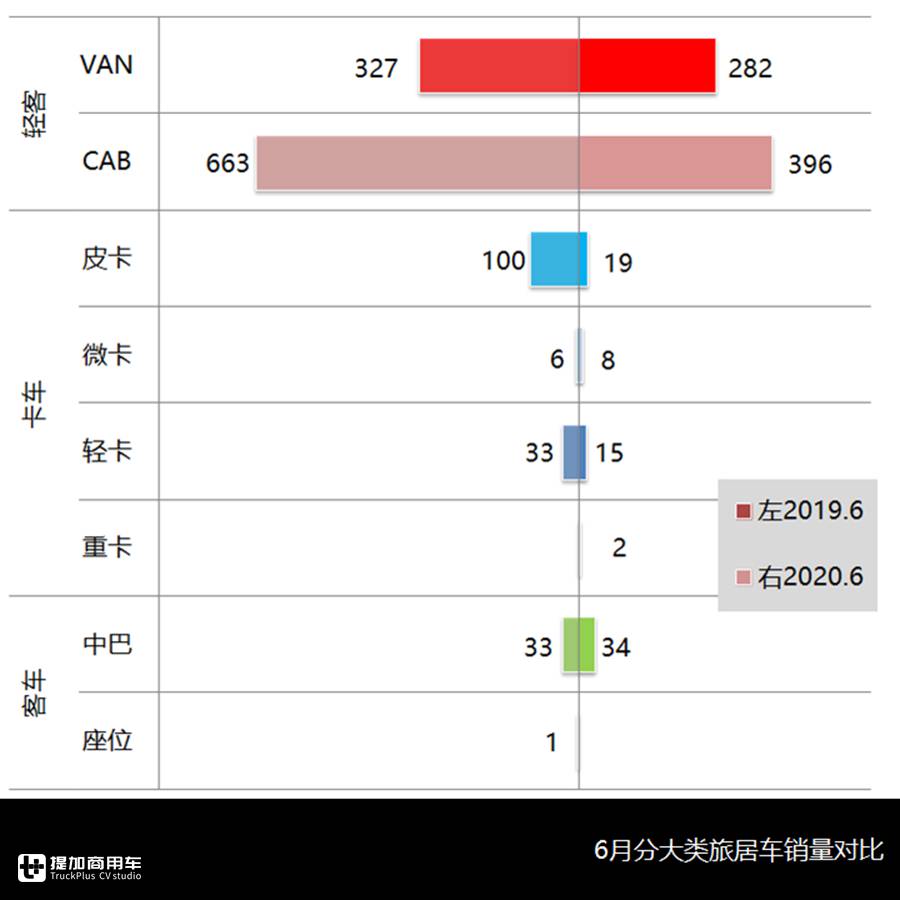

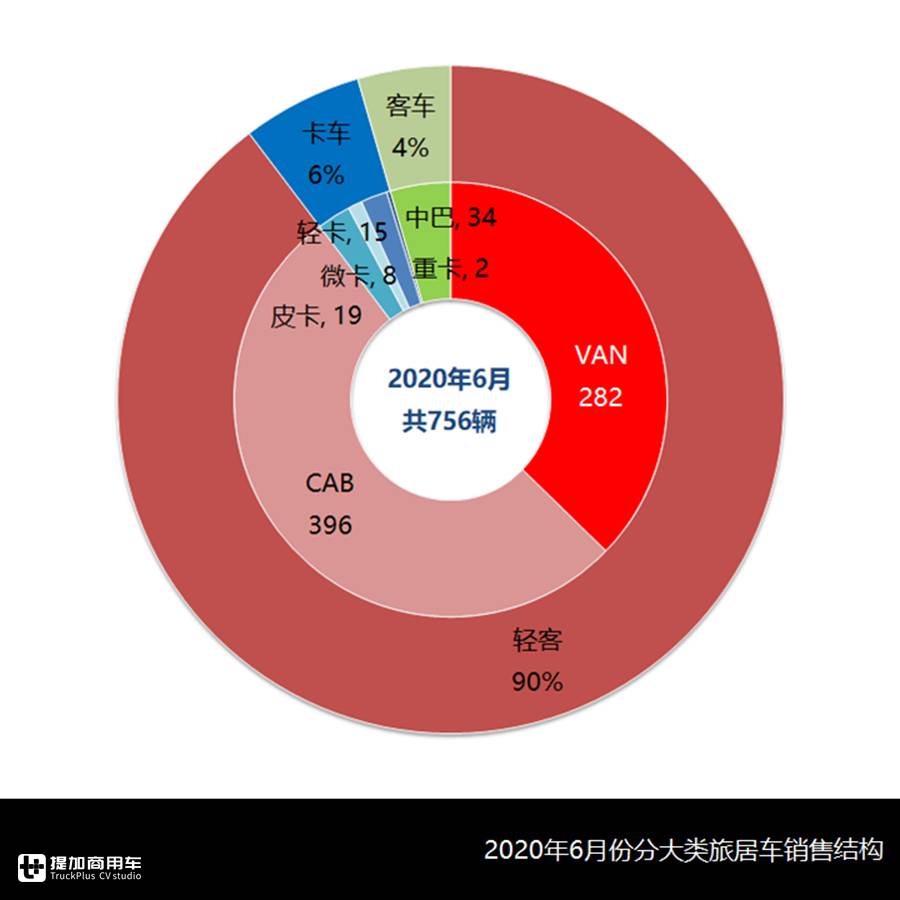

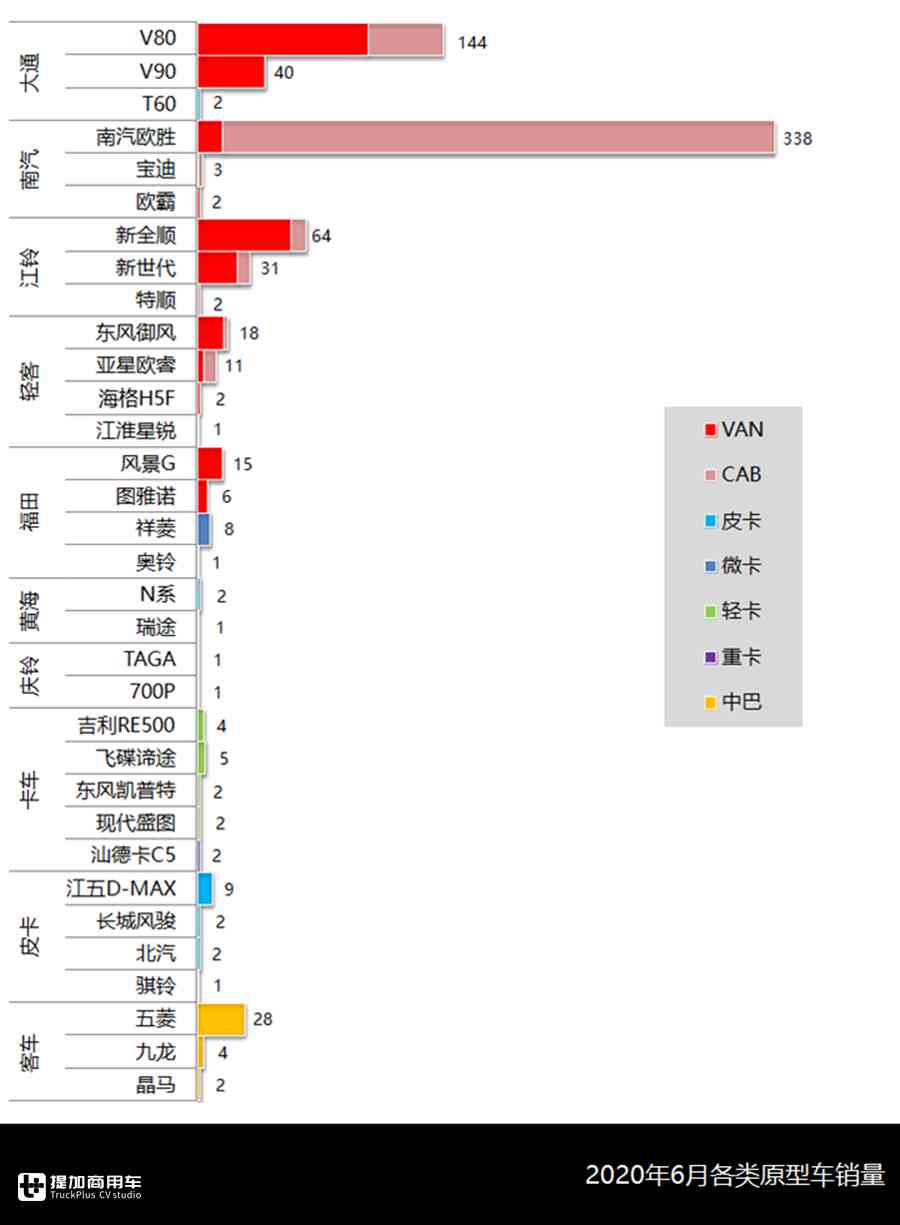

由于市场总量的水涨船高,非轻客类旅居车也都出现伴随性增长,但轻客类为主体的销售结构仍然不变。

具体看:轻客类销量同比下降32%、份额略降2%,其中VAN车型维持1/3强、CAB车型维持1/2强的平均水平,尤其VAN型同比销量缩水幅度要小于CAB型,二者共同贡献了九成市场份额,是房车市场的重中之重。

卡车类房车则是销量同比下滑最快的种类、降幅高达七成,但份额却有所提升、本月达到6%,其中3.5吨皮卡和4.5吨蓝牌轻卡是最大贡献者,不过皮卡型房车从去年同期的100辆巨跌至今年的19辆,房车市场对这种“不太适合”的车型也开始认真考虑,毕竟皮卡并不以载重能力见长,睡具炊具这些生活设施上车后就濒临超载,而长头结构占用整车长度和车长整体受限,更无法为房车提供大空间,这都是皮卡型房车发展面临的难题。

客车类作为房车行业的小众车型,却能保持持平的势头,主要是借助五菱长头中巴的一波助攻,整体保持了5%左右的份额,而江铃晶马和九龙汽车的考斯特房车力度有所减弱。

本月,宇通客车的凯伦宾威牌ZK5043XLJ7旅居车以单一车型的91条上牌记录,成为单月销售的明星车型。这是一款以南汽欧胜底盘为基础的CAB型房车,搭载南维柯3.0T国五柴油机,8AT自动变速箱,蓝牌C票驾驶,本月销往24个省份的46个城市,市场接受度之高和覆盖度之广令人侧目。作为大中型客车的王者,宇通已凭借下沉至区县级的庞大销售网络(直销为主,经销为辅),以及相对完备的售后服务体系,逐渐在房车行业的竞争中崭露头角。

读者想必记得,从今年2月笔者开始对国内房车行业进行统计时,宇通便连续把持市场端的头名位置,而且大有遥遥领先诸多“长尾型”的房车改装厂之势。

从原型车来看,本月将有两种及以上产品的企业单列,其他则以结构形式表明,做整体排序。其中“老两样”的南汽欧胜和上汽大通V80领跑房车行业,二者分别占有45%和20%的市场份额,合计已经超过六成,其中欧胜擅长CAB型,大通V80擅长VAN型的格局不变。不过上汽大通V90本月也以40辆VAN型房车强势入局,对比新全顺55辆和全顺新世代24辆的VAN型销售数据,V90以行业新军的态势不逞多让,对这些已有的“老产品”形成强烈冲击。

其他轻客中,欧系的东风御风和日系的北汽福田风景G销量也不错,万宝系的亚商欧睿也实现了销量突破。不过目前欧系轻客“行业三小”中,只有东风股份更看重房车业务,不但完成了CAB底盘车型的转化,而且下半年即将推出后驱版本,更适合房车市场需求特点,而福田图雅诺和江淮星锐依然只有VAN基型车,市场接受度也很一般。

纯卡车型房车中,福田祥菱微卡、飞碟谛途轻卡和吉利远程RE500混合动力轻卡数量较多;皮卡型房车中,只有江西五十铃的D-MAX皮卡更受青睐,本月达到9辆,而长城在推出大皮卡“炮系列”后,似乎也愈发看淡房车市场,与其长期合作的河北览众房车本月只有2辆风骏房车入账。至于客车类房车,五菱长头中巴以28款业内居首,超过了4辆九龙和2辆晶马这些考斯特房车,或许客车类房车的变革期真的要来临?

从企业来看,本月销量在10辆以上的共22家企业,小计589辆,累计占比78%,维持了行业集中度的高水位,也是今年以来参与竞争者最多的月份。

本月宇通客车以100辆和13.2%占比雄踞首位,在广大房车厂争夺的不可开交时,作为大中型客车龙头的宇通客车也在悄然之间、按照自己节奏,完成了房车行业主要份额的攫取,如果按照26%市占率的红线,宇通客车依然有很大的争取空间,同时也在提醒广大房车企业,如今可真的是“狼来了”。

其后的“公告专业户”程力专汽、北汽常州和新飞专汽等,房车大厂的整车企业上汽大通、奇瑞商用车、桂客五菱,改装企业的江苏卫航、戴德隆翠房车、唐山亚特房车等也悉数上榜且名列前茅。熟悉房车行业的人都能看出,自二季度房车市场反弹以来,行业格局已连续3个月呈现相对稳定态势,虽然个别企业有上有下,也有新来者入局,不过主体依然维持了熟悉的“身影”,或许说如同大多数汽车细分行业一样,房车市场也在渐成规模效应?这对新来者究竟是不是利好消息呢?

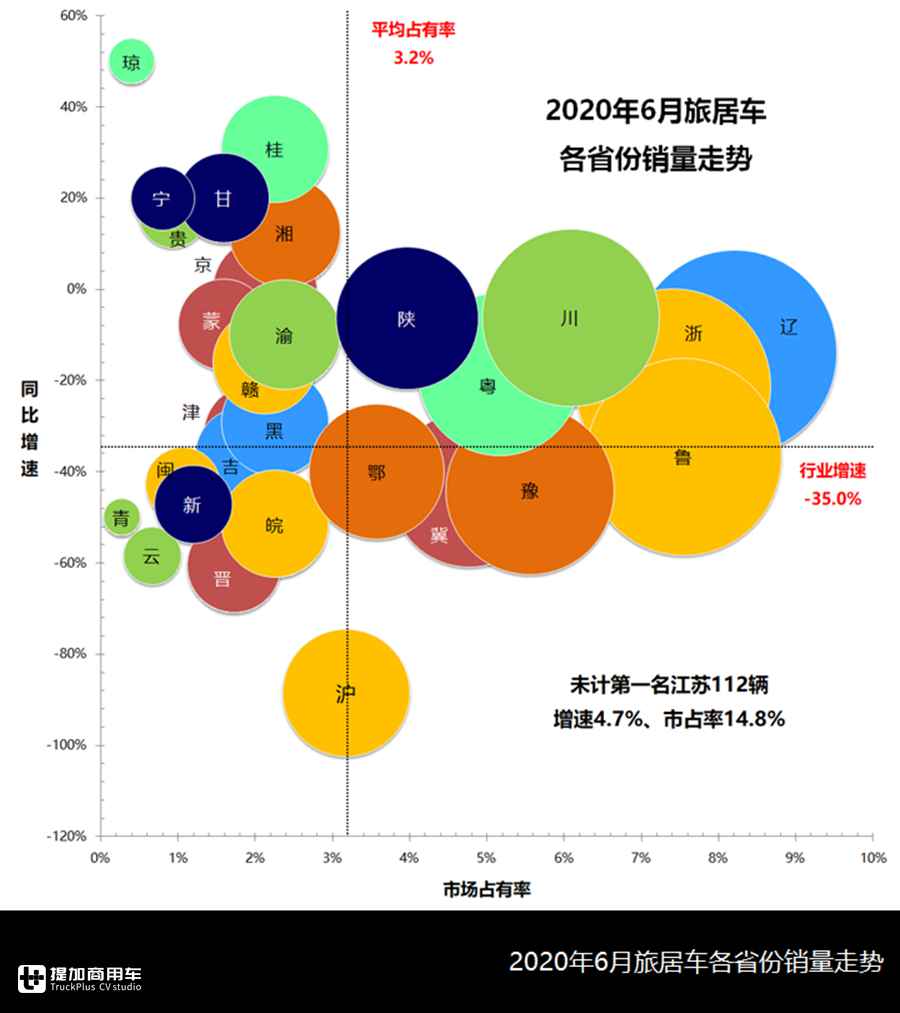

具体市场来看:明星类省份有6个,江苏省以112辆、14.8%市占率和4.7%增速全国居首,此后为辽宁、浙江、四川、广东和陕西,其中辽宁和四川提速明显。

金牛型省份有5个,但都很接近坐标轴,除了增速略低于行业平均水平的山东、河南、河北和湖北外,上海本月更接近市占率的横轴,从去年同期的207辆滑落至今年的24辆,降幅全国居首、负增长高达88.4%、。

问题型省份有12个,瘦狗型省份为7个。较为巧合的是,本月坐标轴右侧和左侧的省份大致呈现“东部沿海+秦岭-淮河延线”的T字型分布,房车虽然与经济繁荣程度不一定直接挂钩,却呈现出显著的地域特性,这也是市场营销人员更需要关注之处。

从销往城市来看,本月销量10辆以上共计16个省份的23个城市,小计409辆,受益于市场整体放大、集中度也提高近一成,整体占比54%。华东大区9市入选,小计156辆、占比1/5,保持强势的主流市场地位不动摇,江浙沪依然保有最多的城市入围。

较为意外的是东北大区,虽然只有沈大哈3市,却合计销售62辆,在全国七大区主要城市中占比第二、接近一成份额,东北这块意料之外的房车之地开始成为冲量企业不容错过的领域。西南的成渝、华北的京津唐和华中三省会份额都在6%-7%,而华南本次除了广州外,深圳也以16辆异军突起,主要是亚星商用车的欧睿房车YBL5041XLJ实现了7辆销售,而且均为CAB车型,作为万宝系轻客的一种,能针对房车市场开发出底盘车,也是扩充品种的一种方式。

至于西北则只有陕西西安1市在独力支撑,胡焕庸线在房车市场似乎依然生效。

2020年6月国内旅居类新产品情况

由于房车属于个人消费性质的产品,因此行业复工速度要远高于常规商用车,尤其本次疫情对个人出行习惯的影响,使得这种不依赖公共交通的车型得到空前关注,在近期低迷的车市中不吝于一抹亮丽的颜色,而旅居车是汽车生活最佳的调色板这一观点也得以充分映射。

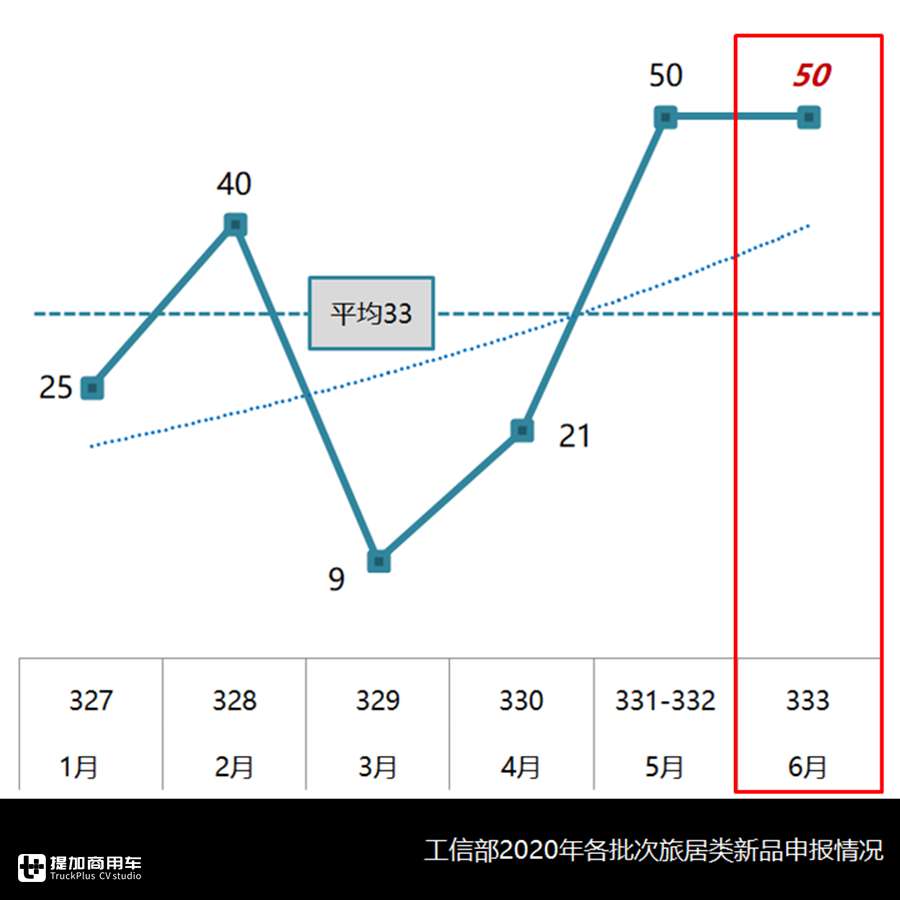

今年6月的工信部第333批《道路机动车辆生产企业及产品》6月10日下发,基本恢复了往期的申报频次,而旅居类新品也继续攀升,持续处于高位势头。

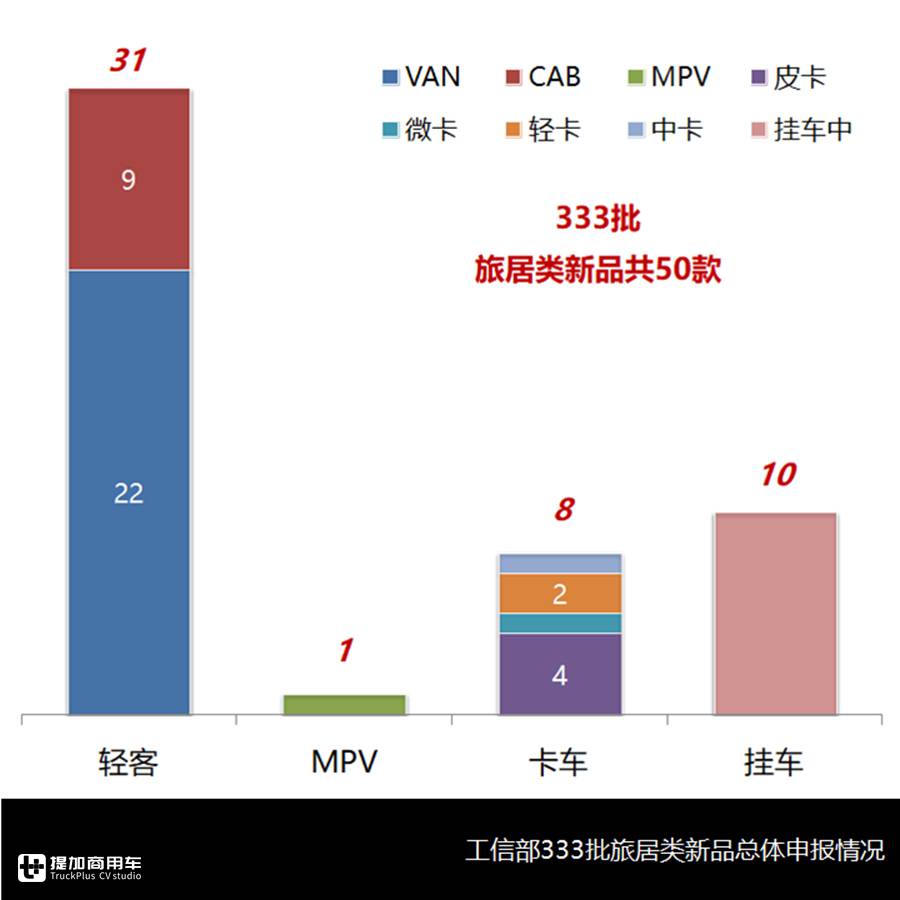

分月度来看,6月第333批旅居类新品50款继续处于今年的最高水平,与上期持平(331-332批做合并处理)。在今年的几个自然月度划分下来看,除了3月第329批受到明显疫情冲击外,其余月份都差强人意,今年的各批均值为33款新品,呈现明显的“三上三下”、N字型态势。固然行业新品不会长期处于高位,但整体上行的态势也预示着房车行业依然向好,值得关注与持有。

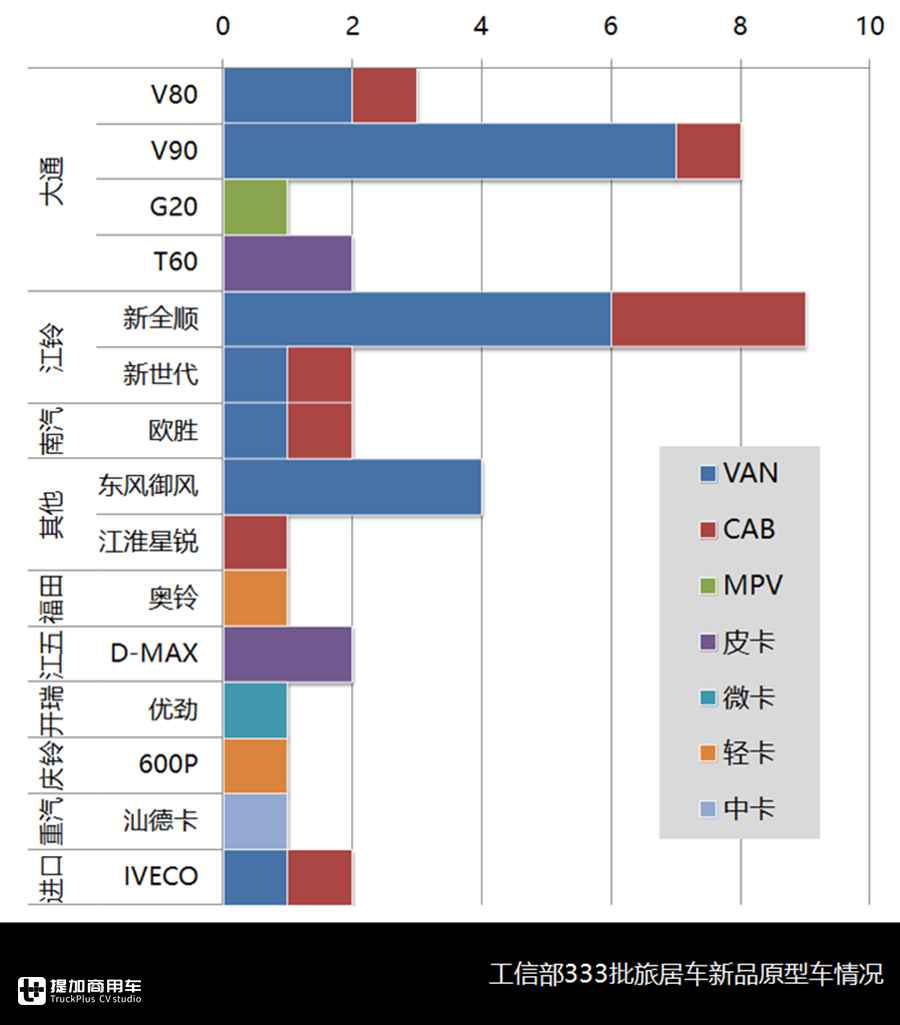

第333批,行业申报的50款旅居车辆新品与上一期数量持平,但内部结构依然发生较大变化:轻客类31款较上期增加6款,VAN类达到七成占比,进一步看好,卡车类和挂车类数量都有减少,而且增加了1款MPV类,即上汽大通房车利用G20改装的SRV5032XLJC1GC-A。如按照QC/T 776-2017《旅居车》,“车厢内顶篷距地板的高度应大于或等于1750mm”,而由于MPV普遍为低顶结构、内高不足,因此不易做旅居基型车。业内一般会把低顶的MPV加顶后再申报旅居车公告,比如本次上汽大通G20房车款的外廓高度就是2043mm,比基型车的1928mm增加了115mm,相当于额外“戴了顶帽子”。

房车业有种大而化之的分类法,将MPV视为“泛房车”的一种,其实主要是用于宿营的原装车或商务车,此举虽然可以“扩大”市场容量,但更多像是一种“定语为王”的统计口径游戏,因此笔者也不予考虑。

分原型车来看,上汽大通和江铃继上月后、连续成为最大赢家。其中,大通的轻客V80/90、皮卡T60和MPV G20全面开花,缺席的跃进卡车身影也有望在下半年迎头赶上。在收购民用改装车第(十)31号的连云港东堡专用车资质后,位于江苏溧阳的上汽大通房车科技有限公司也成为大通的新一处基地,从2018年11月开始陆续申报公告,而且毫无争议的具有“内部配套优先权”,例如大通V90的CAB底盘车尚属独家配套,毕竟“肥水不流外人田”。江铃本批继续以新全顺V362为主,其CAB车型也逐渐放量,本次为濮阳飞翔、江苏旌航和聊城聊工配套。

近日某房车人士提及一个话题:年初抗疫时国家曾集中生产了几千辆救护车,由此使用了一部分CAB底盘车的名额,对后续市场上的CAB专用车产生一定延迟,进而造成CAB类旅居车的底盘供应压力,这也的确是一个因素。其他企业中,东风御风近期也呈现放量势头,本月为程力专汽和湖北合力分别配套2款。另外,中国重汽本次以济南专汽绿叶牌JYJ的名义申报了一款重卡型房车JYJ5106XLJE,据说是某房车企业领导的私人定制车辆。

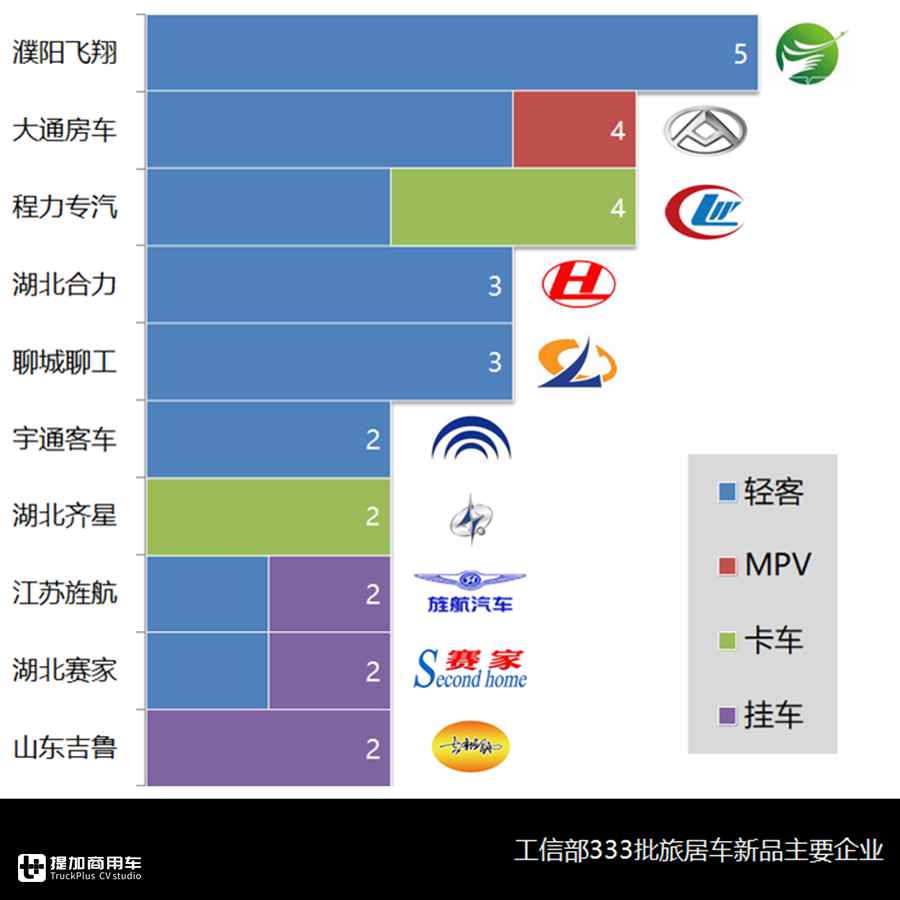

最后依照惯例列出本期旅居类新品的申报企业。申报数量不低于2款的企业共计10家、小计29款,占比近六成,行业集中度比上期有所提高。其中:河南濮阳飞翔房车异军突起,本次以5款行业居首,均为江铃配套的轻客型VAN类产品。上汽大通本月开始大通房车SRV的名义批量申报公告,本月为轻客3款、MPV 1款。程力专汽本月也为4款新品,具体为东风御风轻客VAN类2款、大通T60单排皮卡和开瑞优劲微卡各1款。另外湖北合力、聊城聊工和宇通客车也都以轻客型产品为主,湖北齐星本次为2款皮卡型房车,分别使用江五D-Max单排和上汽大通T60双排。江苏旌航和湖北赛家还有挂车类新品,山东吉鲁2款全部为旅居挂车。

后记

近期业内有观点提到,由于疫情后续的资金链影响,“人气好、成交少、钱紧张”成为新常态,这意味着此前房车摊子铺的太大的一些车企恐怕要难以为继。在笔者看来,业内这种对收入预期的惶恐虽有道理,但也不应过于悲观,毕竟如同十余年前的“非典SARS”一样,受波及的是整个行业、而非个别车企,大家其实都面临着同样的问题。

而笔者认为真正需要警惕的,则是无处不在的投机行为:少数有钱的金主可能对房车板块“小试牛刀而虚其位”,多数资金不充裕的小微型企业、甚至几个人的团队,则是“打了就跑不深耕”的态度,犹如冬虫夏草一般,市场好时冒出来,行情收紧就冬眠。这种投机远无法为房车行业带来高质量发展,反而会干扰和混淆认知,影响潜在消费群体的热情。

房车之于中国汽车市场,是一种极具个性化的消费型产业,需要有人长期扎根、深耕与文化培育,而非资本投机的浅尝辄止,因此房车的科普之路依然漫长。(完)

图文:C3